ワンルームマンション投資で収益の基準となる「利回り」。

株式投資や投資信託と違い、ワンルームマンションの運営には経費が必要なので、儲かるためには一定以上の利回りが必要です。

よく

- 「利回り何%の物件を買えば儲かりますか?」

- 「利回りXX%の物件だから割安ですよね?」

など聞かれるのですが、利回りの使い方を誤解している典型例だと言えます。

ワンルームマンション投資で重要なのは実質利回りです。

この記事ではワンルームマンション投資の実質利回りをどのように計算するのか、儲けが出るにはどの程度の利回りが必要なのかをご紹介していきます。

ワンルームマンション投資は実質利回りを見る

ワンルームマンション投資を検討するとき、はじめに見て購入を検討するのはマイソクです。

マイソクにはそのワンルームマンションの儲けの基準が表面利回りで書かれています。

しかしこの「表面利回り」。

株式投資や投資信託の配当と同じようなものと考えていると誤った判断をしてしまいます。

表面利回りと実質利回り

ワンルームマンション投資には次の2つの利回りがあります。

- 表面利回り

- 実質利回り

ワンルームマンション投資の表面利回りは次の数式で計算します。

この表面利回り、物件の価格と得られる収入で計算しているので一見正しい利回りのように感じます。

しかし実際に自分の手元に残る儲けをあらわす利回りは「実質利回り」と言い、次の数式で計算します。

表面利回りと実質利回りの違いは、

- 購入時諸経費

- 年間経費

です。

ワンルームマンション投資は株式投資や投資信託と違い、運営してくための経費が必要になります。

その経費も利回りの計算に含めなければ正しい儲けを把握することができません。

購入時諸経費と年間経費は次の記事で詳しく説明していますので参考にしてみてください。

キャッシュフローがプラスになる実質利回りは?

少ない資金でワンルームマンション投資を成功させようと考えた場合、キャッシュフローがプラスになる物件を選ばなければなりません。

注意しなければならないのが、実質利回りがプラスだとしても、必ずしもキャッシュフローがプラスになるとは限らないということです。

それはどのような場合でしょうか?

銀行からワンルームマンション投資の資金を借り入れた場合です。

その場合には年間経費に加え、さらに追加となる出費があります。

- 利息の支払い

- 元本の返済

です。

元本の返済は実際のところ費用ではありません。

しかしキャッシュアウトが発生するのでお金が必要になります。

もちろん現金で購入すれば不要ですが、銀行ローンを使った時には必須の支払いです。

利息と元本の金額は借入条件によって大きく異なります。

長期で借り入れできると月々の支払いは少なくなりますが、利息が多くなります。

ワンルームマンション投資をおこなう時、投資物件の条件も重要ですが、同じくらいに重要なのが銀行の借入条件なのです。

次の条件で考えてみましょう。

- 借入金額:1,000万円(フルローン)

- 借入期間:30年

- 金利:2.3%

この場合、毎月の支払金額は3.8万円になるので、年間にすると46万円の返済です。

購入時の諸経費が10%だったとすると、キャッシュフローがプラスになるには実質利回り4.2%以上が必要です。

毎月の返済額を簡単に知りたい方はkeisanが便利です。

借入金額、借入期間、金利などの条件を入れると毎月の返済額が一覧で表示されます。

ワンルームマンション投資の収支を計算する

実質利回りは物件価格、年間家賃収入に加え、購入時諸経費と年間経費の算出が必要でした。

物件価格と購入時諸経費はどのような物件を買ったとしてもあまり予測を外すことはありません。

しかし年間家賃収入と年間経費を計算するにはいくつかのポイントがあります。

家賃収入の計算

表面利回りの年間家賃収入は年間を通じて退去がない前提で計算されています。

しかし実際には何年かに一度は退去が発生するし、その後の入居が決まるまでにもある程度の期間が必要です。

したがって、実質利回りを求める際の年間家賃収入はその空室期間を加味した金額で考えるべきです。

ワンルームマンションの場合、社会人か学生かによっても空室期間が変わりますが、平均的には4年に1度退去が発生すると考えてみましょう。

その際に原状回復や募集で3ヶ月間空室が続くと考えた場合の入居率は93%です。

若干の余裕を見て90%程度の入居率で見ておいたほうが安全でしょう。

さらに周辺の家賃相場も確認しましょう。

オーナーチェンジ物件の場合、どのような経緯で今の入居者を募集したのかが分かりません。

たまたま高い家賃で入居し、現在の家賃相場が低下している可能性もあります。

駅からの距離、広さ、築年数が同等の部屋が現在どの程度の家賃で募集しているのか確認し、現在の相場家賃で年間家賃収入を計算し直してください。

年間経費計算のポイント

ワンルームマンション投資で年間経費を考える場合、大きなウェイトを占めるのが管理費と修繕積立金です。

ワンルームマンション投資では建物の管理をマンション管理組合でおこないます。

その分、管理の手間が削減できるのですが、自分で改善できる要素も少なくなってしまいます。

結果的にコスト削減の余地があまりありません。

さらに修繕積立金が値上がりする可能性も考慮しておかなければなりません。

新築で募集しているマンションは大抵が修繕積立金が低め。

それは購入者に対してランニングコストを少なく見せるためで、当初10年や20年程度であれば耐えられるかもしれません。

しかしその修繕積立金で大規模修繕がまかなえますか?

もし足りないとなると、現在の入居者で分担して支払わなければなりません。

そのようなこともあり、ワンルームマンション購入時には必ず修繕積立金の積立状況を確認しましょう。

修繕積立金の積立状況は「重要事項に係わる調査報告書」に記載されています。

この資料では修繕積立金の総額や、管理費や修繕積立金の滞納額を確認できます。

仮に少なかった場合は将来的には値上げされる可能性があります。

年間経費を計算する場合の修繕積立金は、値上げされても大丈夫な値で計算するべきです。

キャッシュフローがマイナスなら指値をする

実質利回りを計算してキャッシュフローがマイナスだった場合、投資するにはリスクが伴います。

ワンルームマンション投資では毎月定期的に発生する経費以外に、突発的に次のような経費も発生します。

- 設備故障の修繕費用

- 退去後の原状回復費用

- 不動産会社へ支払う広告費

これらの支払いに備えて毎月のキャッシュフローをストックしておき、できるだけ持ち出しは避けたいもの。

ではキャッシュフローがマイナスだったらその投資は見送りますか?

いやちょっと待ってください。

自分の考えている利回りに合わなければ価格交渉(指値)をするんです。

不動産は相対取引なので、双方で納得できる価格になるよう相談して決めます。

普段値引き交渉などしないので見落としがちですが、物件によっては数百万円の値引きも。

その物件を見送る前に仲介業者へ希望価格を伝え、価格交渉をしてもらいましょう。

【投資シミュレーション】東京23区内のワンルームマンション

実際に楽待で売りに出ているワンルームマンションでシミュレーションしてみましょう。

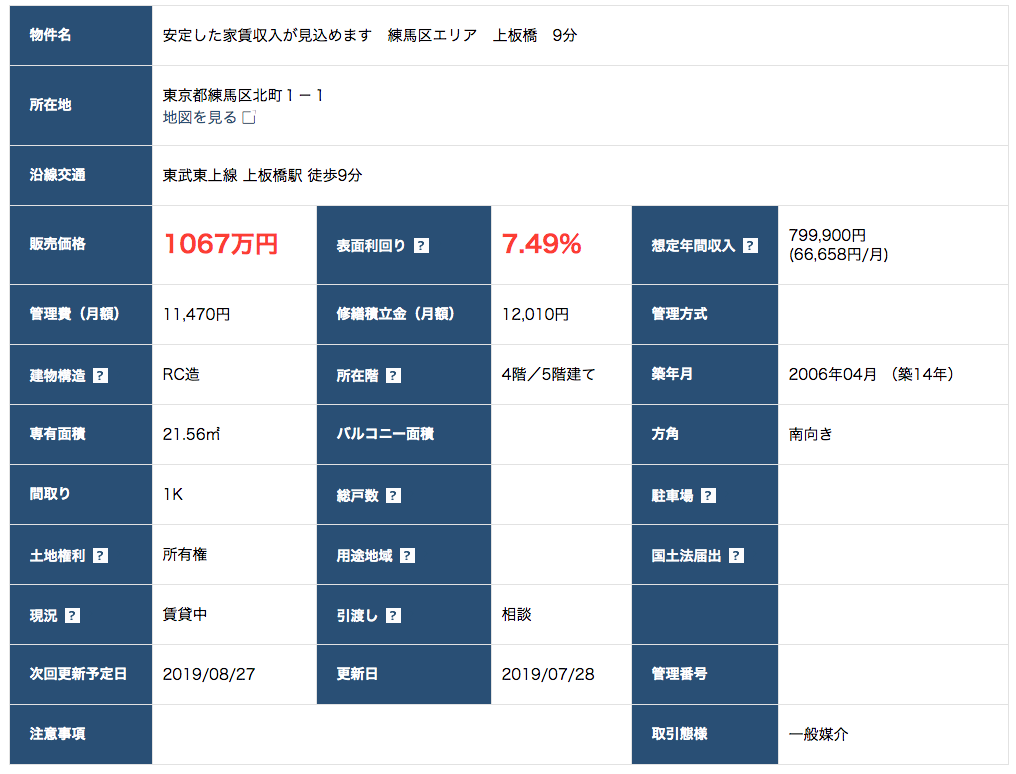

練馬区ワンルームマンションの例

練馬区で次のようなワンルームマンションが売りに出ていました。

価格が1千万円程度なので、現金でも購入できる範囲のものです。

築年数が14年で表面利回りが7.49%。

都内にしては築浅で利回りが高めです。

この物件の実質利回りを計算してみましょう。

先程の計算式

に当てはめてみると、

収入=799,900円(家賃) – 137,640円(管理費) – 144,120円(修繕積立金) – 39,995円(管理費(5%想定))- 30,000円(固都税(想定))

取得価額=1067万円 + 100万円(諸経費)

3.84%(実質利回り)=44.8万円(収入)÷1,167万円(取得総額)

となります。

さらに入居率を90%で考えた場合、実質利回りは3.19%になります。

ローンを使ってキャッシュフローを得るには厳しい利回りですね。

理由としては管理費と修繕積立金が高めで、経費がかさんでしまうところにあります。

仮に物件価格が900万円程度にまで指値できると満室想定の実質利回りが4.5%になります。

さらに730万円まで指値できると入居率90%想定の実質利回りが4.5%になります。

ここまで指値できるとローンで購入しても大丈夫な物件だと言えます。

売るまで利益が確定しない不動産投資

キャッシュフローがプラスになるワンルームマンションを購入できました。

さて、そのワンルームマンション投資は必ず成功するでしょうか?

ワンルームマンション投資は株式投資と同様、売るまで利益は確定しません

買った時と同じ値段で売れればキャッシュフローと元本返済分はプラスになったと言えますが、必ずしも同じ値段で売れるとは限りません。

築30年になる前には売っておきたい

ワンルームマンションの耐用年数は47年です。

もちろんメンテナンスの状態が良ければそれ以上使うことも可能です。

しかし一般的に30年を経過してくると建物の価値は急激に下がってきます。

複数の所有者で一つの建物を共有しているワンルームマンションは特にそうで、建て替えるためには全ての所有者の4/5の合意が必要になります。

仮に建て替えが決議されたとしても、建て替えの費用が発生します。

そうなると投資資金の回収に更に時間がかかってしまいますよね。

目安としては築25年あたりから検討し、築30年になる前までには売ったほうがよいでしょう。

売るのは買ってから5年後以降

運がいい人は買ってからすぐ売っても利益が出るような物件を手に入れられるでしょう。

しかしちょっと待ってください。

個人で不動産を売買する場合、5年以内に売却すると売却益に対して40%の譲渡所得税が課税されます。

5年以降だと税率は20%に下がります。

よほど高値で売れる見込みがないかぎり、基本的には5年後以降に売却の検討を始めるべきでしょう。

キャピタルゲインはおまけと考える

もちろん買った時より高い価格で売れたほうがよいのですが、不動産は年数が経過するとともに価値も下がります。

バブル期には1,000万円で買ったワンルームマンションが翌日には2,000万円の値がついたなどの話しもありましたが、ワンルームマンション投資を考える場合にキャピタルゲインは「おまけ」と考えるべきです。

キャッシュフローがプラスになる物件で、元本もしっかり返済していくことで、長期的には必ずプラスになる投資になるでしょう。

買ってもいいワンルームマンションの選び方

ワンルームマンション投資をはじめる方にとって、不動産を買う・維持する・売るというのはなかなか想像しづらいもの。

しかし次のことを意識して投資をはじめることで、買ってもいいワンルームマンションとはどのようなものかが分かってくるでしょう。

- 平均は見ない、自分が納得できる価格で指値する

- キャッシュフローがプラスになる投資をする

- いつでも売却できるよう準備しておく

ワンルームマンション投資で重要な実質利回り。

その投資が得なのか損なのかを明らかにしてくれます。

ただしあなたの投資目的によっては利回り以外に重視すべきポイントがあるのをご存じですか?

こちらの記事でワンルームマンション投資の投資戦略についてご紹介しているのであわせてご覧ください。

コメント